在全球商品市场中,原油期货的交易活跃度极高,吸引了大量交易者的参与。然而,正如其他任何类型的交易,原油期货交易也具有一定的风险。对于交易者而言,了解并掌握有效的风险管理策略是十分重要的。

首先,对于原油期货交易,最大的风险莫过于市场风险。原油价格受到许多无法预测的因素影响,如全球政治动态、经济状况等。另一大风险则来自流动性风险,在某些特定时间段,市场可能出现流动性匮乏的情况,交易成本上升,增加了交易风险。

定量风险评估:通过储备和运用相关的风险评估工具,将风险量化并预测可能的损失。这需要用到许多统计学方法,如值在风险(VaR)和条件值在风险(CVaR)等。

分散投资:在多种能源期货产品中分散投资,降低单一原油期货产品的风险。同时,分散投资还能保证即使在市场波动较大的情况下,也有足够的流动性。

停损定价策略:在进行原油期货交易时,应设定一个可接受的最大损失范围,一旦市场价格超出这个范围,系统将自动启动停损指令,从而避免更大的损失。

为了进一步理解以上的风险管理策略,我们来看一个具体的案例。在2008年,全球原油价格从每桶100美元迅速上涨至147美元,然后又迅速回落至30美元。大量投资者在这次价格波动中蒙受了巨大损失。为何巨大的风险未能被有效防范?答案在于,许多投资者没有实施有效的风险管理策略。

如果投资者选择采用定量风险评估策略,他们会注意到,在价格上涨至147美元时,市场的波动性极高,因此可能的损失也会增大。通过值在风险(VaR)的评估,他们会发现,过高的长期持有成本可能导致巨大的风险。

如果投资者在多种能源期货产品中分散投资,即使原油价格暴跌,也可以通过其他的投资产品来平衡损失。

最后,如果投资者使用了停损定价策略,一旦原油价格下跌,系统将自动启动停损指令,防止进一步的损失。

总的来说,原油期货交易的风险管理策略并不复杂,但需要交易者有足够的专业知识和谨慎的态度。同时,运用风险管理策略也并不能保证万无一失,交易者在交易过程中仍需要保持清醒的头脑,不断学习和适应市场变化。

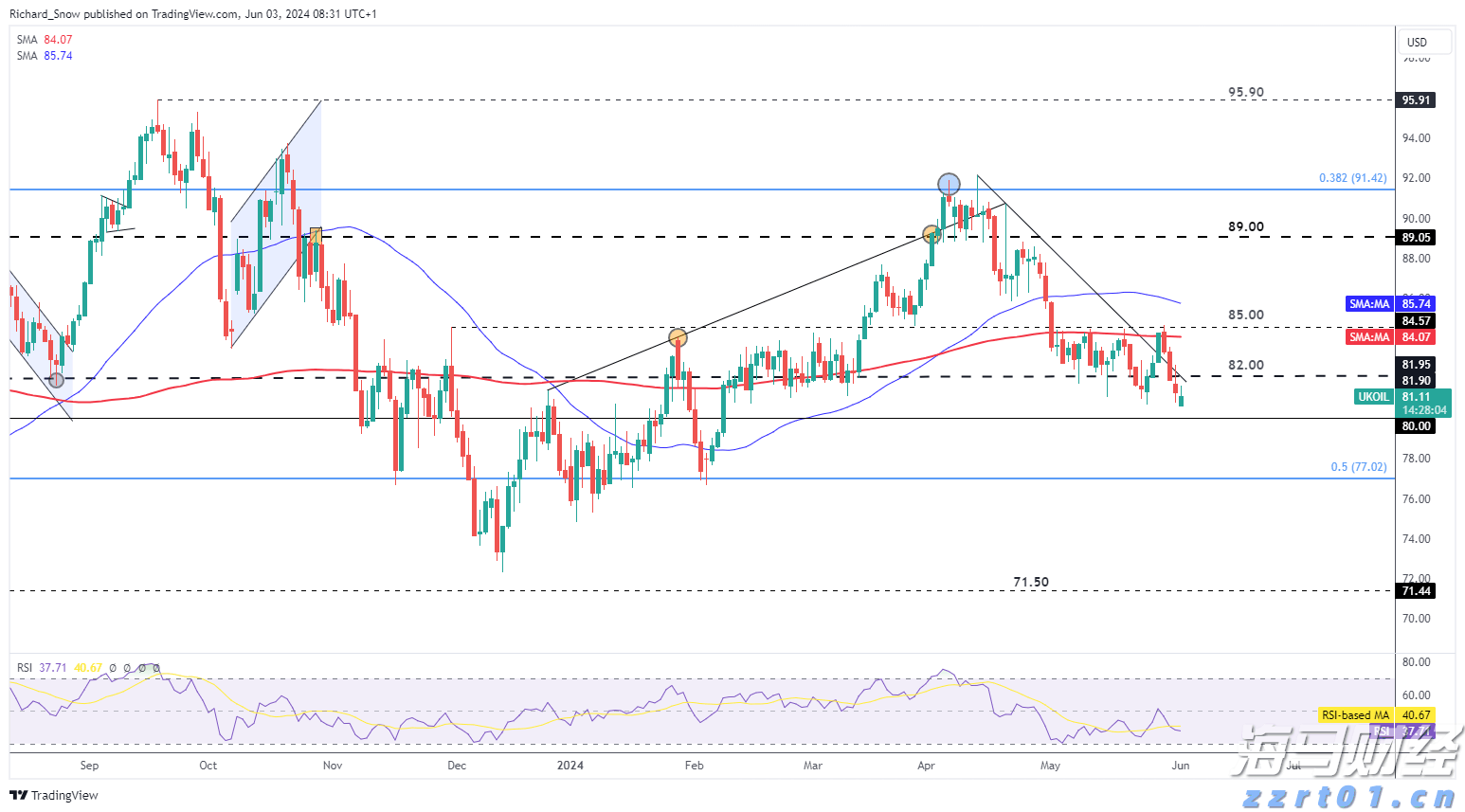

OPEC+ 通过延长生产削减和分阶段逐步削减以对抗油价下跌

OPEC+ 将生产削减延续至2025年,并从今年10月开始逐...(219 )人阅读时间:2024-06-05

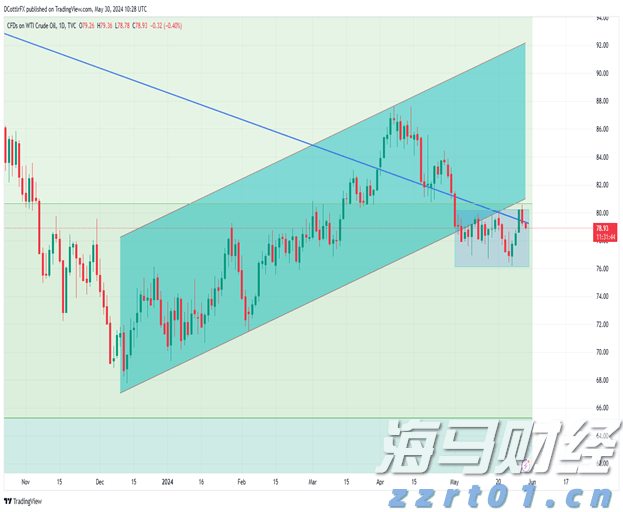

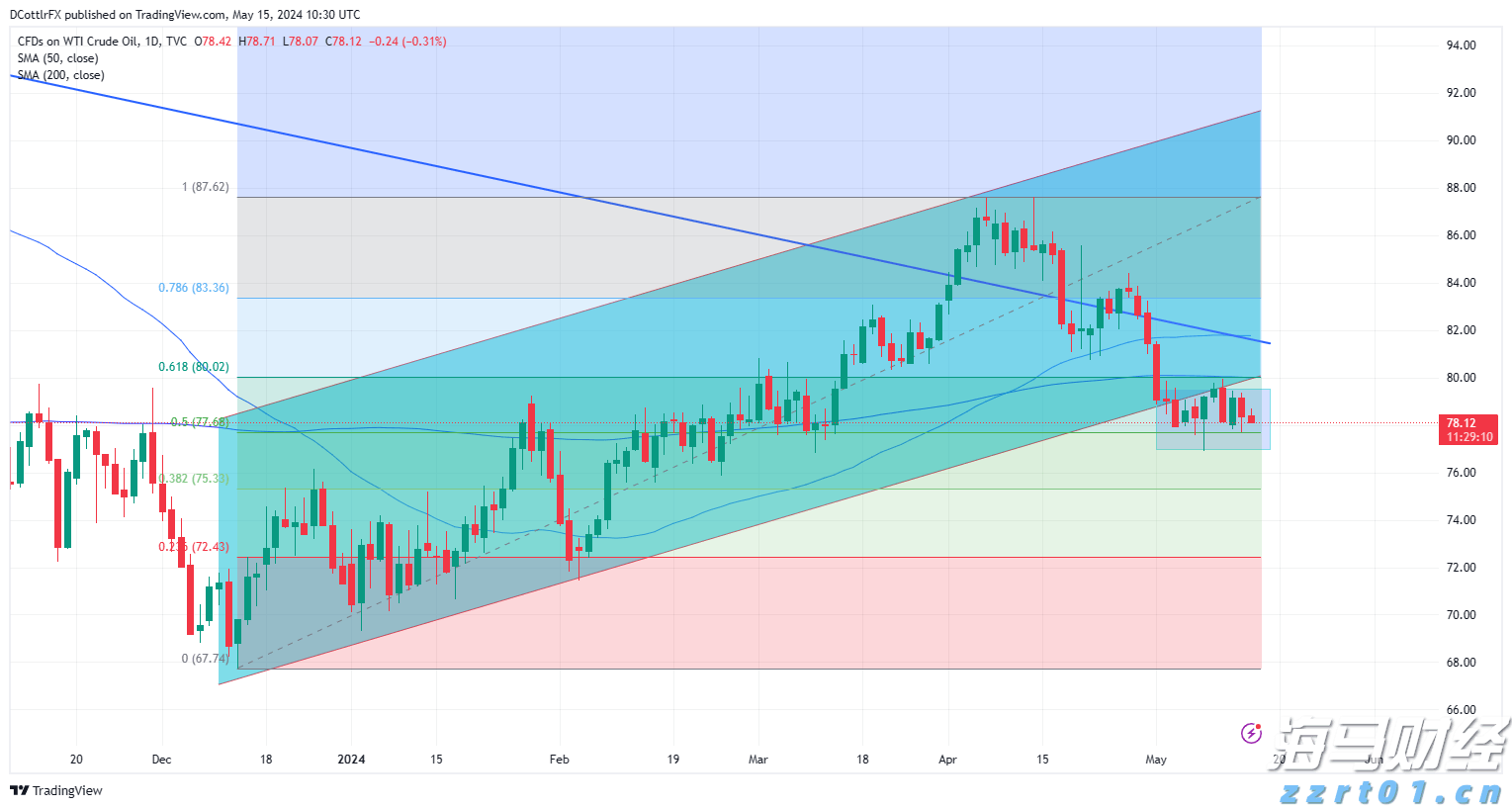

美国原油价格回吐部分涨幅,市场关注库存和OPEC

美国原油价格持续在80美元关口下方。该价格此周的涨幅屡遭挑战...(51 )人阅读时间:2024-06-02

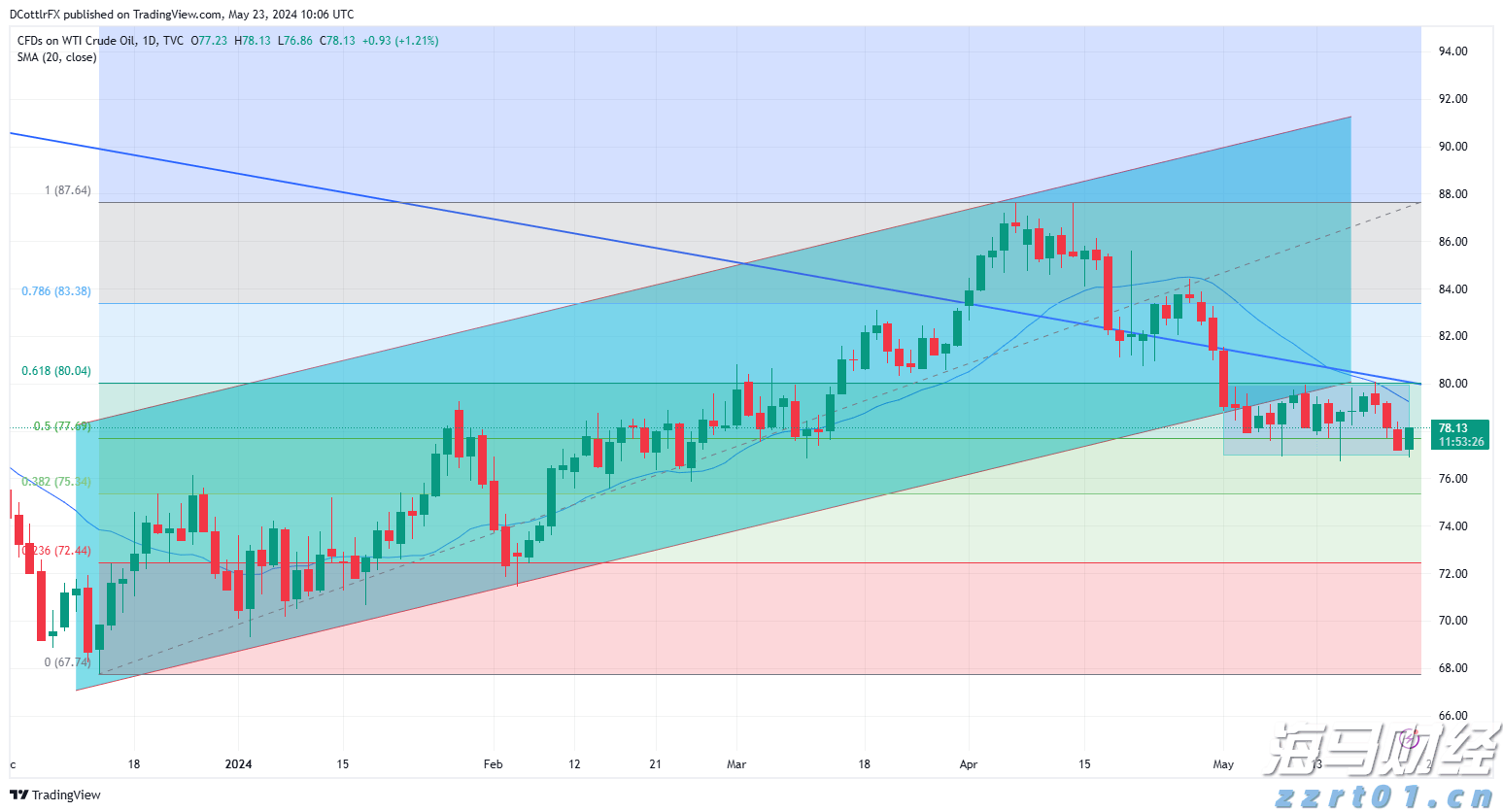

美国原油反弹,但在OPEC六月会议之前看似横盘

经过三天的下跌后,价格出现回升。五月的范围看上去相当稳健。周...(56 )人阅读时间:2024-05-25

美国原油早盘涨势不保,由于疑虑再度控制,需求反弹

价格在周二美国库存大幅减少后出现早盘上涨,但此一短暂涨势未能...(80 )人阅读时间:2024-05-17