全球化的经济条件和日益复杂的市场环境使得投资者在追求优秀的投资收益的同时,也需要以风险管理为先。原油期货,作为市场上被广泛关注的投资品种,无论是小资投资者还是机构投资者都在其间寻找机会。然而,复杂多变的市场状况使得原油期货交易变得极具挑战性。因此,掌握风险分散技巧以对抗这种不确定性变得至关重要。

风险分散是投资中最重要的策略之一。在许多金融理论中,分散投资被认为是减少特殊风险(非系统性风险)的有力手段。这就像是不要将所有的鸡蛋放在同一个篮子里,因为如果篮子破了,所有的鸡蛋都会破裂。同样,单一的投资策略或者集中在少数几个标的上,都可能由于市场的一些微小变动而导致巨大损失。

多元化投资品种

投资者可以选择与原油有关联但不完全相同的投资产品,如天然气、化工产品等,以平摊原油的价格波动风险。此外,投资者还可以选择投资不同的资产类别,例如股票、债券、现金等,这也是一种典型的风险对冲策略。

风险对冲

对冲风险的一种常见方式是使用期权。投资者可以购买与期货合约方向相反的期权,以便在期货价格出现不利变动时对冲损失。例如,如果投资者拥有原油期货合约,他们可以购买原油期权作为对冲。

配对交易

配对交易是一种基于两种资产之间价格相关性的交易策略。对于原油期货来说,投资者可以找到与其有强烈相关性的其他原油期货产品,比如布伦特原油和WTI原油,进行配对交易。

2015年,由于全球经济放缓和美元上涨等因素,原油价格迎来大幅下跌,对于持有大量原油期货的投资者来说,无疑是一场惨重的打击。然而,对于掌握了风险分散技巧的投资者,他们却在这次风暴中通过努力躲避了重大的风险。

一家名为Sage的对冲基金就是一个例子。Sage在原油价格下跌之前,已经感觉到市场存在风险,因此,他们采取了风险对冲策略,通过买入与旗下原油期货头寸方向相反的原油期权,抵消了一部分原油价格下跌带来的损失。

同时,他们还运用配对交易策略,在WTI(西德州中质油)价格高企的时候卖出,等价格较低的时候再买入,从这种价格波动中获利。

这样的策略使得Sage基金在原油市场大跌的2015年,稳健的取得了正向收益。

通过掌握和运用上述风险分散的技巧,投资者可以在原油期货交易中更好地控制风险,稳健投资。需要注意的是,每一种策略都有其适用的条件和局限,所以投资者在实际操作时还需要根据具体情况作出判断。

总的来说,要在原油期货交易中成功,能力控制风险同样重要甚至超过寻求收益。只有准备充分,面对市场的挑战才能游刃有余。

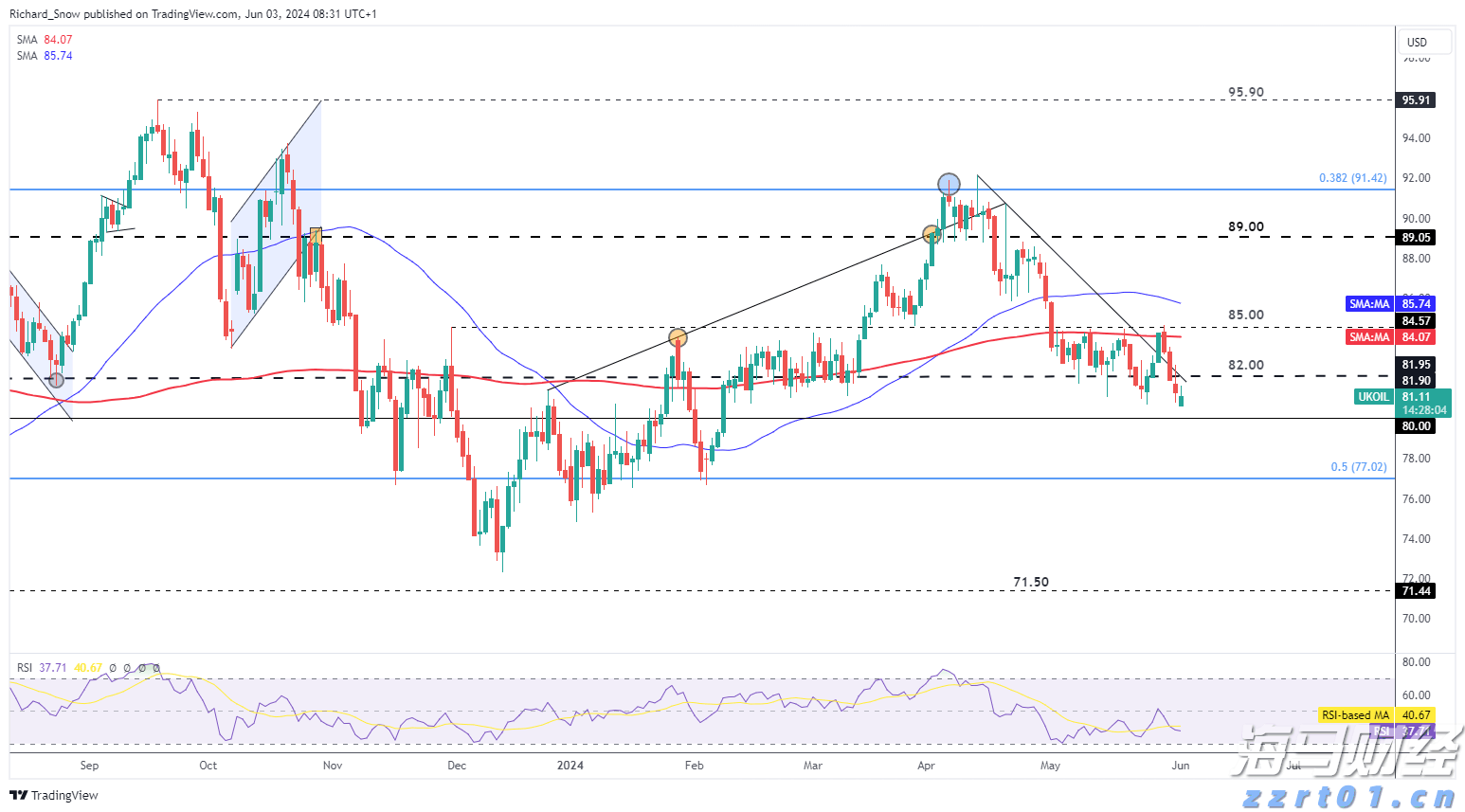

OPEC+ 通过延长生产削减和分阶段逐步削减以对抗油价下跌

OPEC+ 将生产削减延续至2025年,并从今年10月开始逐...(219 )人阅读时间:2024-06-05

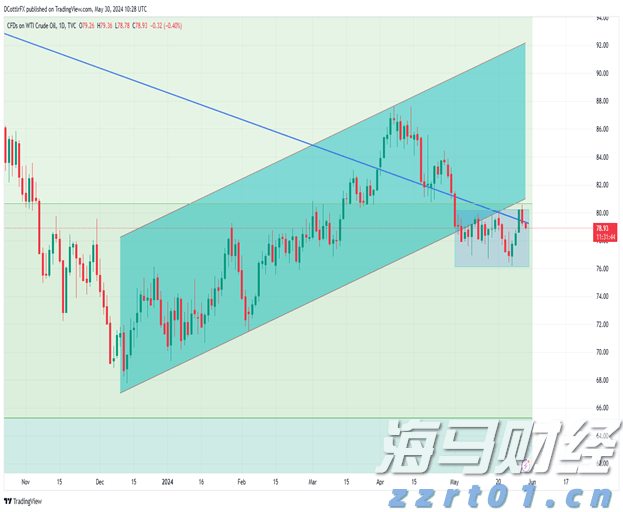

美国原油价格回吐部分涨幅,市场关注库存和OPEC

美国原油价格持续在80美元关口下方。该价格此周的涨幅屡遭挑战...(51 )人阅读时间:2024-06-02

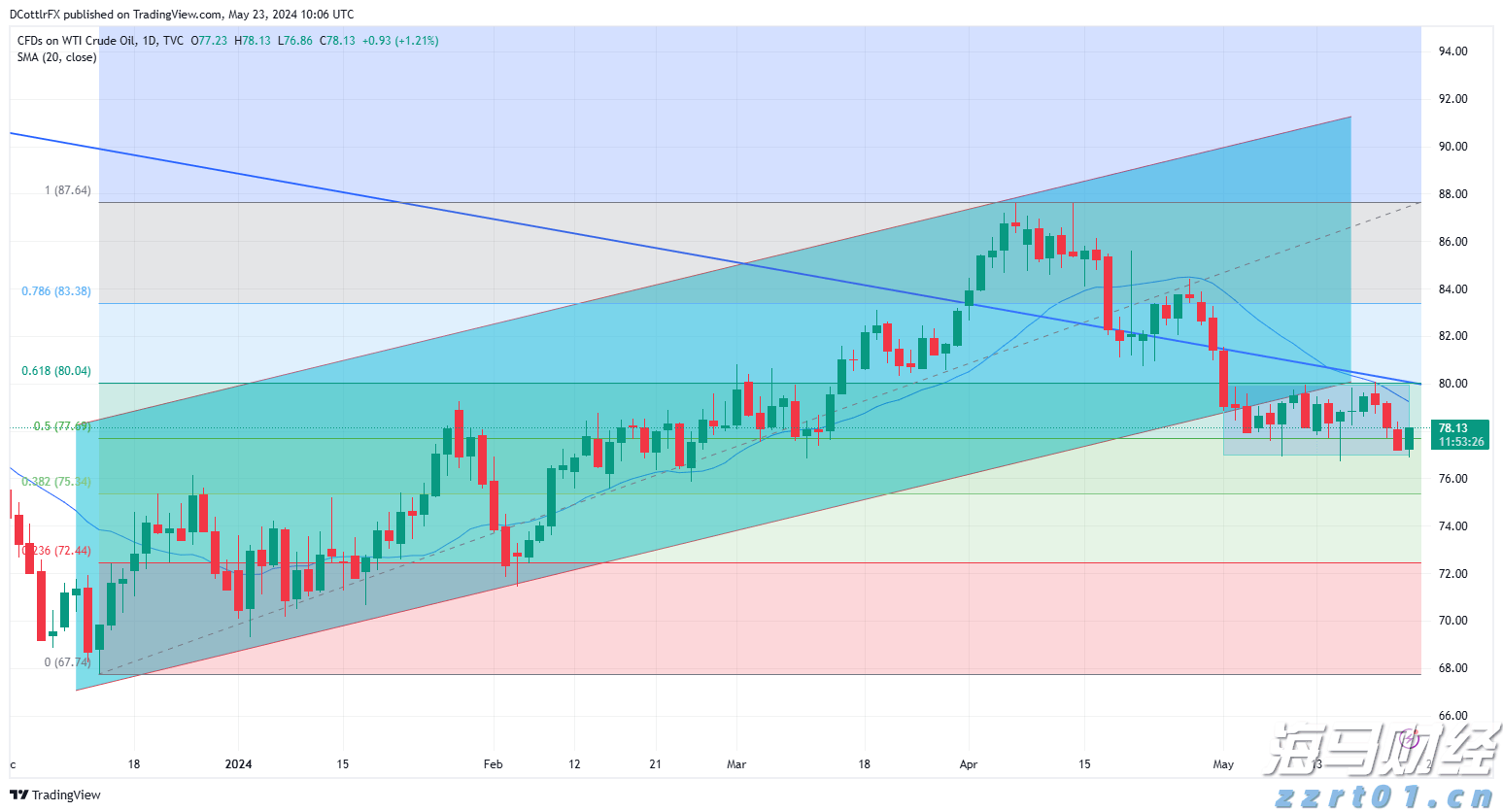

美国原油反弹,但在OPEC六月会议之前看似横盘

经过三天的下跌后,价格出现回升。五月的范围看上去相当稳健。周...(56 )人阅读时间:2024-05-25

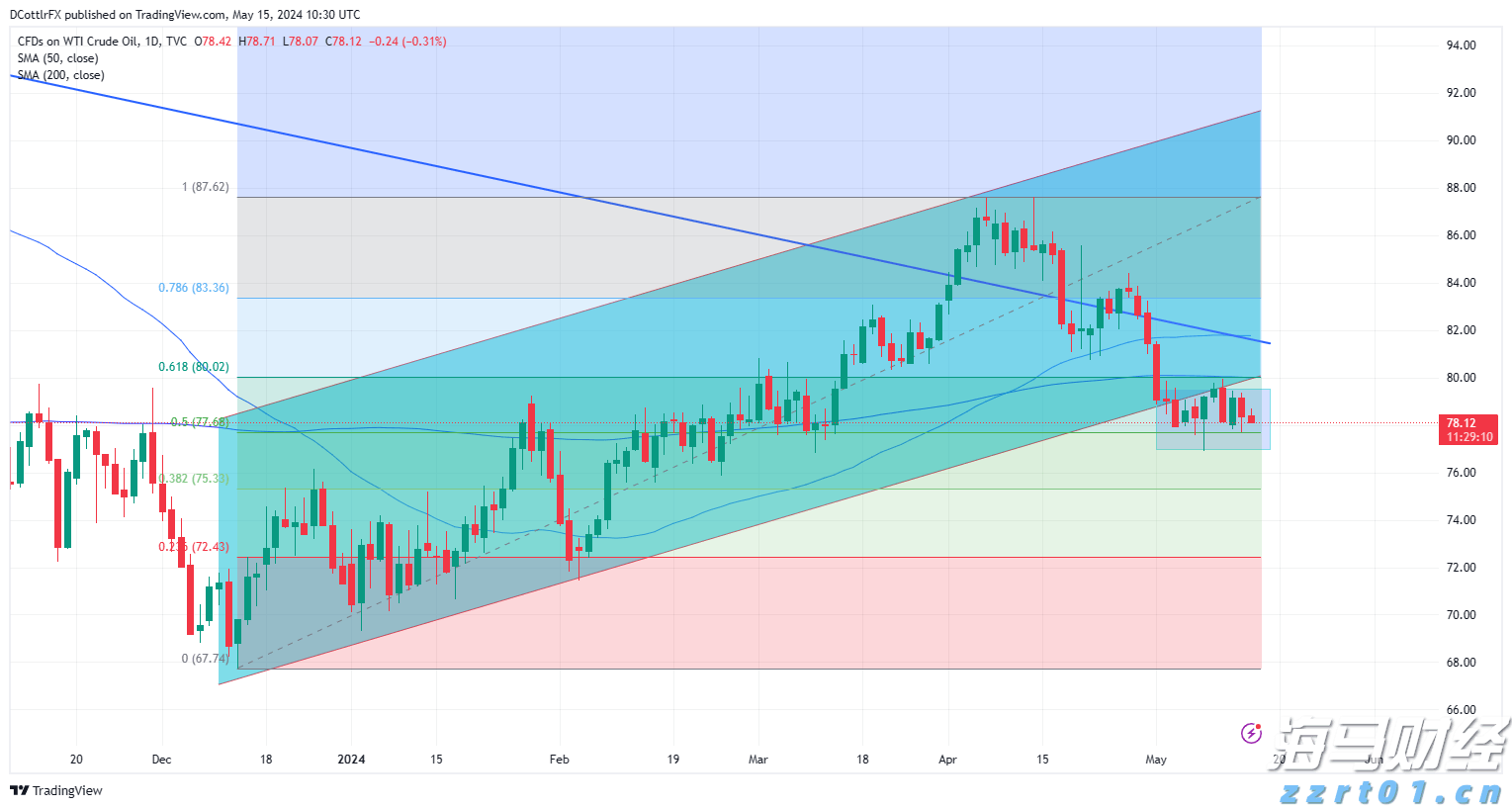

美国原油早盘涨势不保,由于疑虑再度控制,需求反弹

价格在周二美国库存大幅减少后出现早盘上涨,但此一短暂涨势未能...(80 )人阅读时间:2024-05-17