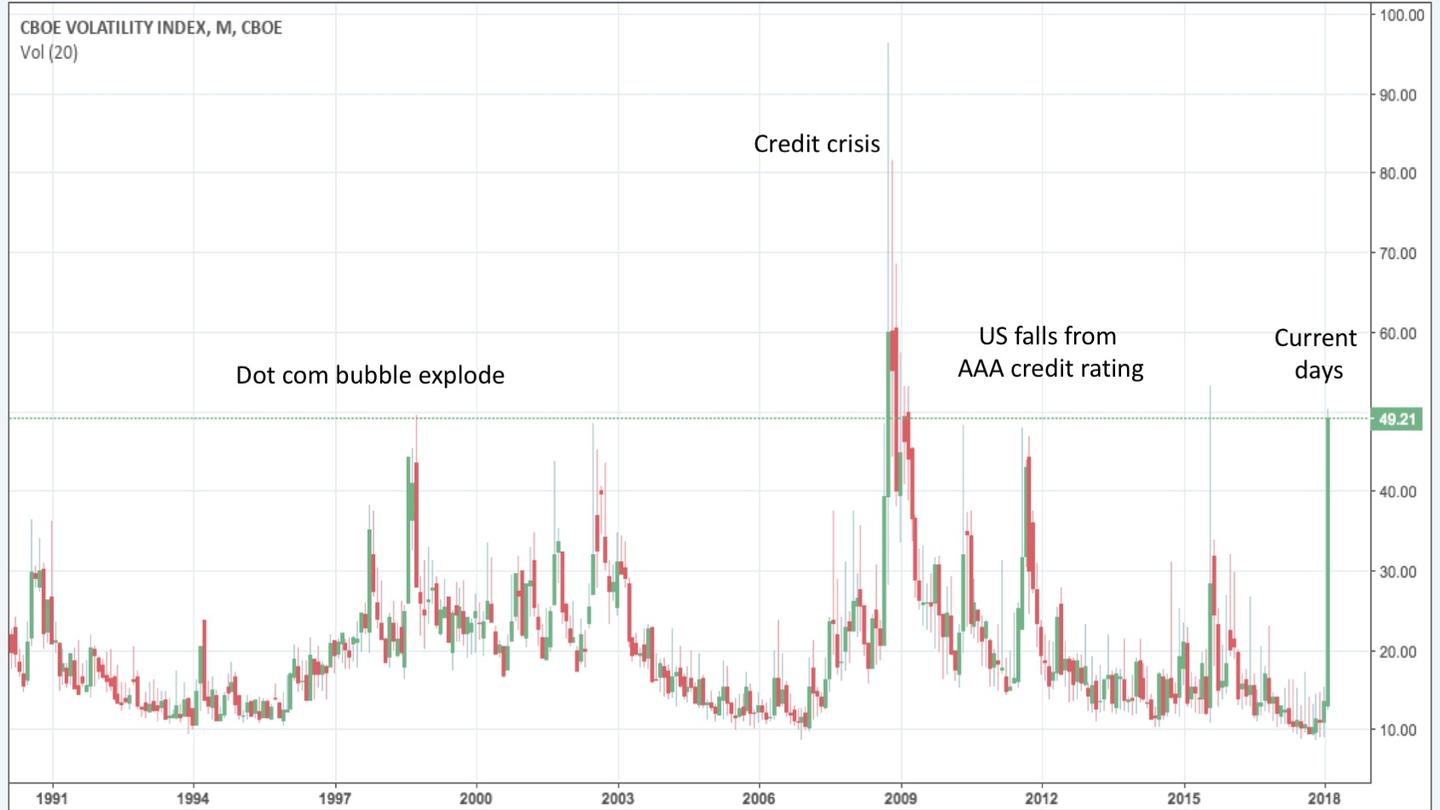

期货交易作为金融市场的重要组成部分,以其高效、灵活、并具有杠杆效应的特性吸引了众多投资者。然而,随着期货交易的火热,黑天鹅事件——这种不可预见、发生概率低但一旦发生将导致重大影响的事件,也给期货市场带来了巨大的挑战。本文将探讨期货交易中的黑天鹅事件及其风险应对策略,以及通过一个相关案例来深入分析。

黑天鹅事件是由纳西姆·尼古拉斯·塔勒布在其著作中提出的概念,指的是那些极不可能发生,但一旦发生便会带来巨大影响的不可预测事件。在期货市场中,这类事件通常与全球经济危机、突发的政治事件、自然灾害等因素紧密相关,其影响范围和程度往往超出市场参与者的预期。

黑天鹅事件具有三大特征:不可预测性、极端影响性和事后可解释性。在期货交易中,这类事件往往导致市场极度波动,甚至引发连锁反应,影响全球金融市场的稳定。

黑天鹅事件对期货市场的影响主要体现在以下几个方面:

面对黑天鹅事件,期货市场的参与者需要采取有效的风险管理和应对策略来最小化潜在的损失。以下是几种常见的风险管理方法:

通过多元化投资策略,投资者可以分散风险,避免因单一市场的波动而遭受重大损失。例如,投资者可以在多个不同的商品、金融工具或市场中分散投资,从而减轻特定市场受黑天鹅事件影响的风险。

设置止损订单是一种常用的风险控制手段,通过设定一个预先确定的价格水平,一旦市场价格触及该水平,即自动平仓,从而限制损失。尽管止损订单无法完全避免损失,但它可以帮助投资者在市场突然逆转时控制风险。

资金管理是风险控制的关键。投资者应遵循“不把所有鸡蛋放在一个篮子里”的原则,合理配置资金,避免过度投资于单一市场或工具。此外,应当保持一定比例的流动资金,以应对市场的不确定性和可能的资金需求。

投资者和交易者可以通过情景分析,预测不同市场情况下的表现和风险,从而制定应对黑天鹅事件的策略。这包括评估极端市场条件下资产的潜在损失,并计划如何应对这些情况。

2020年4月,全球石油市场经历了历史性的震荡,美国WTI原油期货价格在一天之内暴跌至负值,这是市场历史上的首次。该事件是由全球新冠疫情引发的需求暴跌和储存能力极限达到导致的。这一黑天鹅事件严重影响了全球石油市场和相关投资者。

此次事件凸显了在极端市场条件下,传统的风险管理工具和策略可能会失效。很多持有即将到期合约的交易者由于缺乏储存能力,不得不以负值出售合约。这一情况对于许多市场参与者来说是前所未有的,揭示了在面对极端市场波动时的潜在风险。

油价负值事件教会了市场参与者几个重要的教训:首先,黑天鹅事件是无法预测的,但其影响是深远的;其次,市场参与者必须不断更新和完善他们的风险管理策略,以适应不断变化的市场环境;最后,流动性管理和资金储备在危机时刻至关重要。

期货交易中的黑天鹅事件虽然不常见,但其带来的影响是深远且广泛的。通过实施有效的风险管理措施,包括多元化投资、止损订单、资金管理和情景分析,投资者可以为未知的

另一家期权公司通过MetaTrader扩大平台供应

提供给零售客户的平台选择在期权交易行业至关重要。虽然有很多替...(46 )人阅读时间:2024-07-19

如何打造完美的期权交易挑战?

在过去的两年中,我们看到越来越多的交易资金公司,自我标榜为期...(47 )人阅读时间:2024-06-11

美国天然气价格持续走强,原因是储存增加量低于预期

天然气价格上涨美国天然气价格持续走强,原因是储存增加量低于...(50 )人阅读时间:2024-05-20

CFI拓宽服务,引入期权交易

CFI金融集团在其多元化交易平台上推出了期权交易。此项服务让...(58 )人阅读时间:2024-04-19