本周,我们的外汇策略师专注于加拿大的消费者价格指数报告(2024年10月)和英国的消费者价格指数报告(2024年10月),寻找潜在的高质量交易设置。

在本周的八次情景/价格走势讨论中,有两次讨论可以说在基本面和技术面上均引发了潜在的交易和风险管理覆盖层。看看我们对这些讨论的回顾,了解发生了什么!

周一,我们的策略师把焦点放在了加拿大的消费者价格指数报告上,以及它对加元可能产生的影响。根据我们的事件指南,预期是整体消费者价格指数同比上升至1.9%,核心消费者价格指数维持在1.6%的水平。预期月度整体消费者物价指数将在9月份下跌0.4%后预期下降0.1%。考虑到这些预期,我们当时的想法如下:

“加元上涨”情景:

如果消费者价格数据高于预期,我们预计这可能会减少市场对加拿大央行进一步降息的预期。我们关注加元/瑞郎,寻找潜在的多头策略,特别是在风险情绪积极的情况下,尤其是考虑到瑞士国家银行行长Schlegel最近有关潜在实行负利率的评论。在风险偏好减弱的情况下,考虑到欧洲央行的鸽派转变和欧洲增长担忧,欧元/加元的空头策略看起来很有前景。

“加元失望”情景:

如果通胀数据令人失望,显示持续疲软,我们认为这可能助长央行进一步宽松政策的预期。在这种情况下,我们考虑加元/日元作为在风险偏好减弱的环境中的空头策略,尤其考虑到关于日本央行加息的猜测。如果风险情绪保持乐观,英镑/加元多头策略是合理的,考虑到英国央行对未来实行宽松政策的逐步态度。

10月消费者价格指数报告显示各方面均强于预期:

整体消费者价格指数同比上升至2.0%(预期为1.9%) 月度消费者价格指数增长0.4%(预期为-0.1%) 核心消费者价格指数环比增长0.4%(预期为0.1%) 加拿大央行所有核心指标加速增长: 修剪 CPI 从2.4%上升至2.6% 中位 CPI 从2.3%上升至2.5% 通用 CPI 从2.1%上升至2.2%

这一结果从根本上触发了我们对加元看涨的情景,随着美国市场情绪改善,加元/瑞郎成为我们的重点关注。

从加元/瑞郎的图表来看,我们可以看到在数据发布后一开始有所波动,买家们在周一低位成交后便没有回头看。这对在周末结束前实现了超过0.6400关口的涨势,还得益于欧洲商业情绪疲软和瑞士国家银行主席Schlegel的鸽派言论。

那么,我们的表现如何?我们的基本分析预判出加元在较高的消费者价格指数情况下的强劲走势,这一点与预期完全一致。而我们的技术分析准确识别了在波动过程中既充当支撑又阻力的关键枢轴水平。

如果交易者在强劲的消费者价格指数数据发布后近0.6300支撑位进场多头,他们本可以抓住100点的大幅上涨走势至R2枢轴位和10月高点。由于明显的上升势头和技术水平提供指引,交易管理本可以相对简单明了。

我们在对该货币对的交易结构案例研究上显得有些迟钝,因此我们保守的进场策略并未触发。

总的来说,我们认为这次讨论“非常可能”支持了一个净正面的结果,因为基本面和技术触发因素完美契合,展现了强劲的多头势头并在整个周内达到多个阻力目标。

这里的关键要点是,有时当基本触发因素和技术设置完美契合时,恰当的交易管理执行可以带来抓住重大走势大部分利润的机会。强劲的通胀数据减少了市场对加拿大央行降息的预期,再加上清晰的技术水平,这使得本周对加元多头而言成为一个典范的交易设置。

周三,我们的策略师将目光投向了英国的消费者价格指数报告,以及它对英镑可能产生的影响。根据我们的事件指南,预期整体消费者价格指数同比为2.0%,核心消费者价格指数持稳在3.2%的水平。考虑到这些预期,我们当时的想法如下:

“英镑飙升”情景:

如果消费者价格数据高于预期,我们预计这可能会强化英国央行逐步实施宽松政策的做法。我们关注英镑/瑞郎,寻找潜在的多头策略,特别是考虑到瑞士国家银行行长Schlegel最近有关降息和抑制法郎强势的评论。在风险偏好减弱的环境中,欧元/英镑的空头策略是明智之选,鉴于欧洲央行最近的鸽派转变和欧元区经济数据疲软。

“英镑下跌”情景:

如果英国通胀显着放缓,我们认为这可能助长英国央行降息预期。在这种情况下,我们考虑英镑/日元作为在风险偏好减弱环境中的空头策略,特别考虑到日本央行宇田行长最近有关工资推动的通胀的鹰派评论。如果风险情绪保持乐观,英镑/纽元空头策略有前景,考虑到新西兰最近通胀预期的上升。

10月消费者价格指数报告显示通胀增长超出预期:

整体消费者价格指数同比跃升至2.3%(预期为2.0%;之前为1.7%) 核心通货膨胀率从3.2%上升到3.3% 服务业通货膨胀率上升至5.0%,是英国央行的一个主要关切点 月度消费者价格指数上涨0.6%,而在9月份停滞不前 住房和家庭服务价格大幅上涨,电力价格上涨7.7%

这一结果从根本上触发了我们对英镑看涨的情景,由于欧元可能受到欧洲制造业采购经理人指数数据疲软的拖累,欧元/英镑成为我们的关注焦点。

从欧元/英镑的图表来看,在消费者价格指数发布前,该货币对已经拒绝了设在R1(.8390)附近的建立的阻力区。在高于预期的通胀数据发布后,空头将该货币对推至枢轴点(.8320)下方,市场围绕该水平徘徊直至周五备受期待的全球制造业采购经理人指数报告。

在那里,我们看到令人失望的欧洲制造业采购经理人指数报告将欧元/英镑推至S1枢轴支撑,然后又被英国的净负向数据拖回。

那么,我们的表现如何?我们最初的讨论“很可能”支持了一个净正面的结果。明显的基本触发因素是通胀数据大幅超出预期,而我们的技术分析准确识别了关键阻力水平。

对于在高通胀数据发布后处于通道阻力附近进行空头操作的交易者来说,他们本可以抓住一个从该水平下跌至S1的强劲走势。由于清晰的技术水平和强劲的基本触发因素支撑着该走势,交易管理可以相对简单明了。

在我们对欧元/英镑的交易管理案例研究中,我们选择了一种保守的进场策略,等待小幅反弹后再开空头。这一策略已经触发,考虑到英国央行可能延缓降息而欧洲央行似乎准备在年底前进一步降息的货币政策走向,我们目前仍持有该头寸。

总的来说,这次讨论看到了基本面和技术因素良好契合,该货币对达到了我们讨论过的支撑目标,同时保持了更为广泛的下降趋势结构。

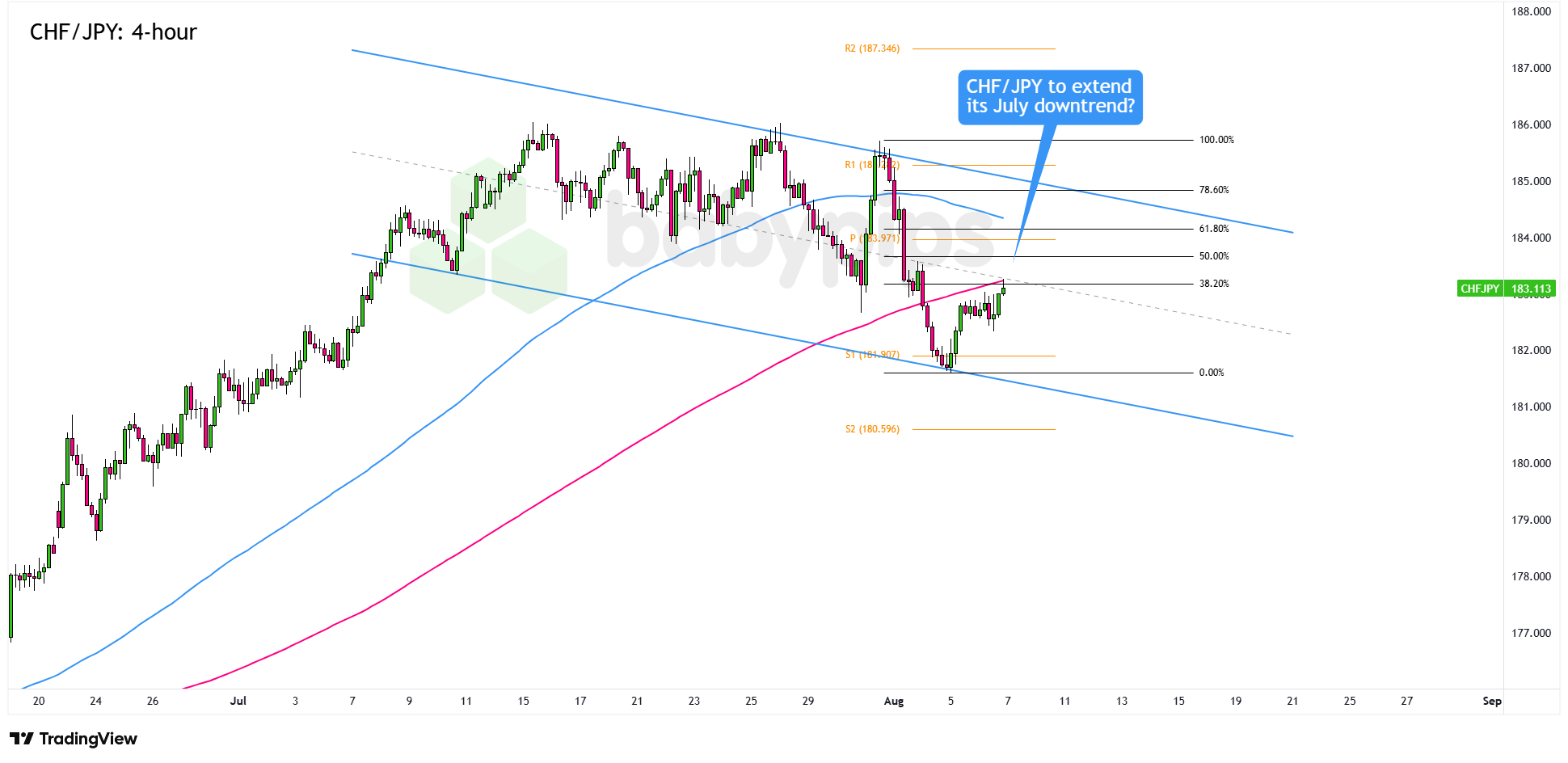

市场分析:CHF/JPY潜在的趋势回调水平

瑞士法郎(CHF/JPY)突破了一个陡峭的上升趋势,现在看起...(1 )人阅读时间:2025-08-07

高级观察名单回顾:2025年7月加拿大央行货币政策声明

加拿大央行在7月份的货币政策决定完全符合市场预期——将利率稳...(5 )人阅读时间:2025-08-04

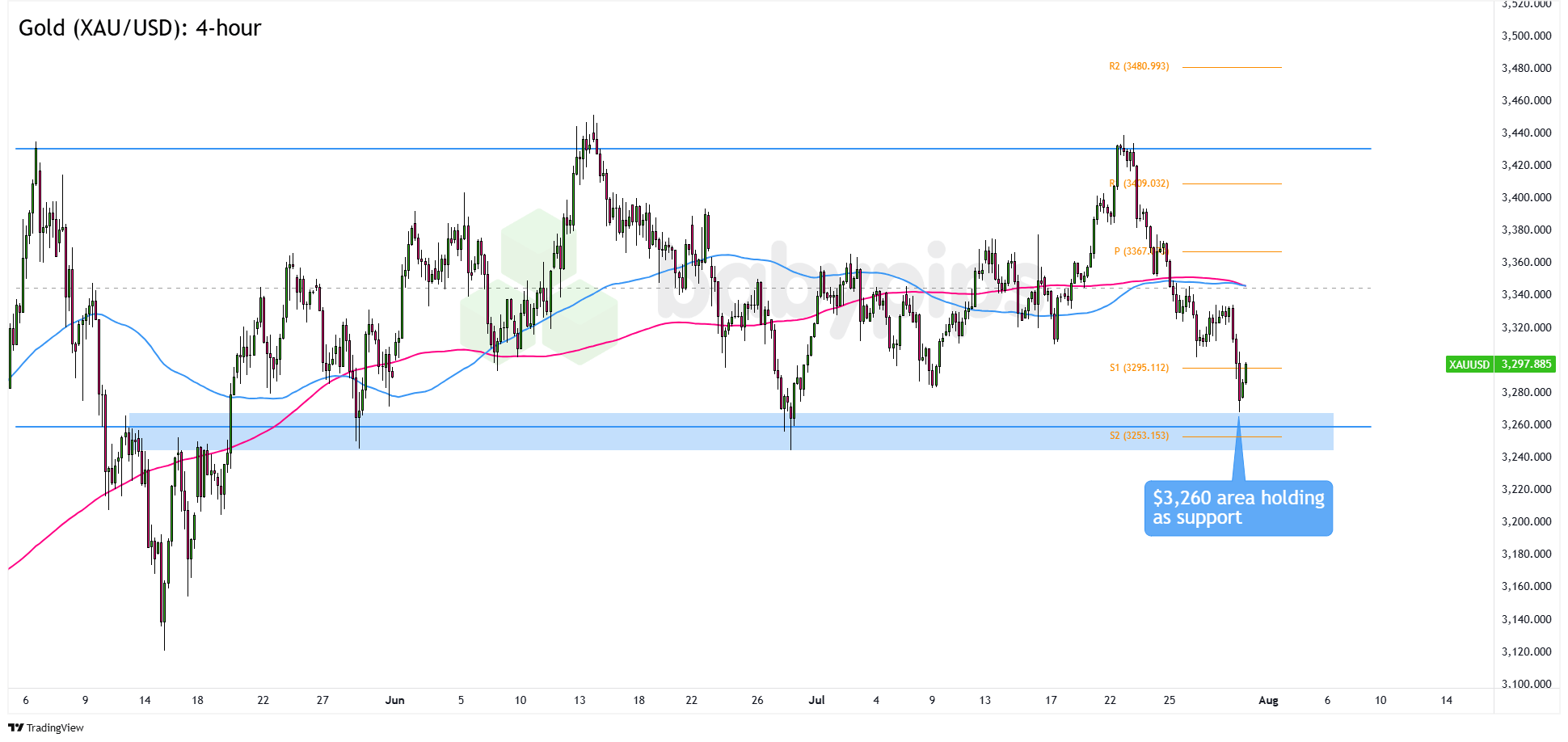

图表艺术:金价(XAU/USD)在支撑区域反弹向上!

由于近期美国美元需求上升,金价悄然退居次要角色。减轻的关税担...(5 )人阅读时间:2025-07-31

EUR/CHF接近长期三角形支撑

EUR/CHF在日线图上被困在一个下降三角形内,目前该货币对...(4 )人阅读时间:2025-07-31