矿商每年要花费数十亿美元从地下提取宝贵的金属。他们辛勤找寻这些价值的储备——却又马上把他们所有的黄金和白银立刻以法定货币的形式卖掉。

如果你真的停下来深思一下,这可能会显得很奇怪。

这些公司实际上正在提炼真正的钱。然而,就像其他几乎所有的公司或个人一样,他们似乎仍然被困在法定货币的模式里。

找到一种资源、开发一个采矿项目、开采和处理这些金属需要巨大的风险、资金和时间。生产黄金和白银并盈利极其困难。

通货膨胀不断推高成本,对矿商的经济产生压力。他们可能会在这条路上遇到巨大的问题——政府、资本市场、原住民活动家、生态狂热者、工会老板等等。

所有这些都能证明从地下开采出来的黄金和白银有多么稀缺,并非常明显与创造法定货币(没有)的工作量形成了对比。

当然,矿业公司需要现金来支付账单。但在目前不需要使用的程度上,留一些金条来保护未来的购买力是否更有意义呢?

如果矿业公司相信黄金和白银比法定货币更具储藏价值,那么他们有义务保留一些产品。

据我们了解,只有两家矿业公司——First Majestic Silver和 SilverCrest Metals——在过去十年里扣留了他们的大部分产品。

SilverCrest不仅仅是延后销售——也会刻意地把价值超过2000万美元的黄金和白银的实物储存在他们的资产表上,这事实上占到了公司现金资产的20%。换句话说,他们会吃自己的烹饪——并计划吃更多。

该公司的总裁Chris Ritchie认为,持有黄金和白银应该变成“矿业需要考虑的额外的资本配置选择”。

“SilverCrest增加了这个选择,是因为我们产品的功能——我们希望给我们的投资者更多的他们需要的东西,同时也规避一些和挖矿相关的风险。每个个体和企业都可以选择持有实物金,以便能跟得上不断增长的成本压力。”

“讽刺的是,黄金和银矿开采行业在很长一段时间里花费了大量的资金,然而我们却选择将法定货币作为我们首选的价值储存方式,而不是我们辛苦工作获得的产品。”

在和Money Metals讨论这个观点时,Ritchie指出,未来用于替换今天销售的黄金和白银的成本可能会更高。如果公司将这些现实纳入决策过程,财务稳定性和回报都可能大幅提高。

“我们的行业有一个糟糕的资本配置记录。糟糕的商业、资本市场和资源配置决策在构建我们今天看到的对该行业兴趣缺乏的现象中起了巨大的作用。” Ritchie 指出。

SilverCrest的总裁指出,矿业部门的资本化不足来支持他的观点。即使他们提供的产品历史上是最佳的储值方式,贵金属矿商在全球可投资指数中只占不到1%的份额。

意识的改变可能需要时间。

其中一个例子是,当位于爱达荷州的Money Metals多次联系在爱达荷州的由白银为主的大型矿商Hecla,寻求支持在州立法机构待定的2018年货币法案时,得到的回答是:对不起,黄金和白银并不是货币。

爱达荷州曾经是黄金和白银矿业的中心。但在最近几十年,项目面临了重大的障碍,该州目前的自由派州长对货币金属显然非常敌视。

事实上,爱达荷州州长Brad Little刚在上周否决了大受欢迎的货币法案,以阻止他的州财政部门持有黄金和白银实物,以保护州的以美元为中心的储备资金。

在此过程中,Little与像犹他州、田纳西州、得克萨斯州、俄亥俄州这样的州长进行了切断,并向该州的贵金属行业传递了一个可怕的信息。

Barrick Gold也提供了一个有趣的案例研究。

该公司的股票价格就和20年前一样。但与此同时,黄金自身的价格在同一时期内上涨了600%!

您不需要是财经鬼才就能看出,你如果可以在最终产品上进行投资,都会比在采矿过程中获得更大的利润。

公平地说,采矿是一项艰难的业务,而Barrick是幸存者。但它也是许多大型矿业公司的一员,通过期货市场对金属价格进行对冲,限制了其上行空间。对冲即预先销售产品——在金属连从地下开采出来之前。

过度和不适时的对冲在过去的几年里已经破坏了股东的价值。

即使在短期内冲销确实取得了利润,它们也与长期投资者的目标相抵触,他们购买矿业股票是因为他们希望在基础资产的牛市中完全参与其中。

季度盈利报告和对上市公司的其它压力导致了很多短期的思考。持有黄金和白银的好处,在你评估他们的时间框架越长,就越能闪耀。

鉴于一个矿淘需要几年甚至几十年才能发现,建设并制造,那么这段期间的购买力损失就成为一个很大的财务拖累,人们很少考虑到这一点。

那些在今天销售所有黄金和白银的矿业公司通常希望在未来以较低的成本来替换它们。但这是否一个现实的假设呢?

几乎没有公司在资产负债表上持有黄金。

在资产负债表上保留一些金条会增加杠杆。在地面之上持有的金子的回报不会受到成本上涨的影响。他们不会暴露于运营风险。并且在中长期内,他们都比现金、定期存款和债券更可靠地获得更好的“实际”收益。

无论价格如何,立即销售所有开采出来的贵金属是糟糕的业务,难怪矿业部门一直痛苦挣扎。

可以做出一个有力的声称,没有任何公司(或个人或政府机构)应该完全用美元来持有现金储备,因为他们总是贬值,并且固有的风险,但迄今为止,公开持有黄金于他们的资产负债表上的公司几乎没有。Overstock和Palantir就是其中的两个。

黄金市场很小。白银市场更小。

金属的需求可以突然增长,但供应的反应会需要大量的时间。建设新项目所需的资金很多,而现在的资本利用率却已经减少到了微量。

对于周期性行业的投资者来说,抓住供需失衡就是他们找寻的圣杯。矿业公司可以通过在等待行业周期成熟时保留产量来增加价值。

如果他们选择从市场中回收一部分产量——尤其是在现货价格低于发现、开发并生产的全部成本时——也可能对黄金和白银的价格产生正面影响。

特别是对银,这一点是非常正确的,因为银相对历史上黄金被明显低估,但现在银似乎就要赶超黄金了。更高的价格最终将带来更好的现金流,支持行业的健康成长。

这就是问题的关键......

未能意识到他们正在从地下开采出金钱的矿业公司可能会继续让金属投资者感到失望。但是,稳健的“价格出售者”可以期待得到回报。

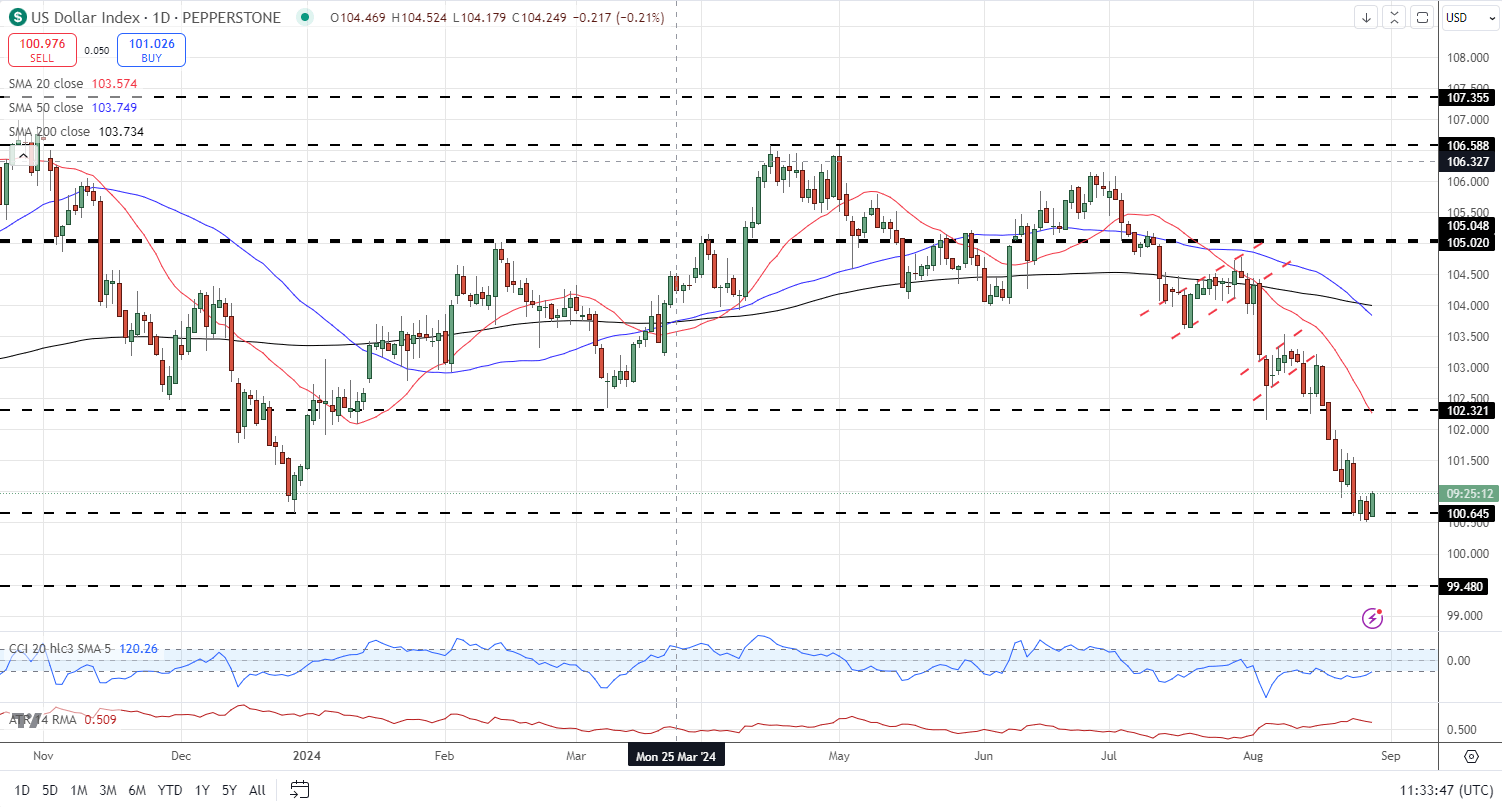

金价和银价随美元近期贬值而进一步上涨

美元指数(DXY)在欧洲市场上涨约0.4%,在本周围绕9个月...(60 )人阅读时间:2024-08-29

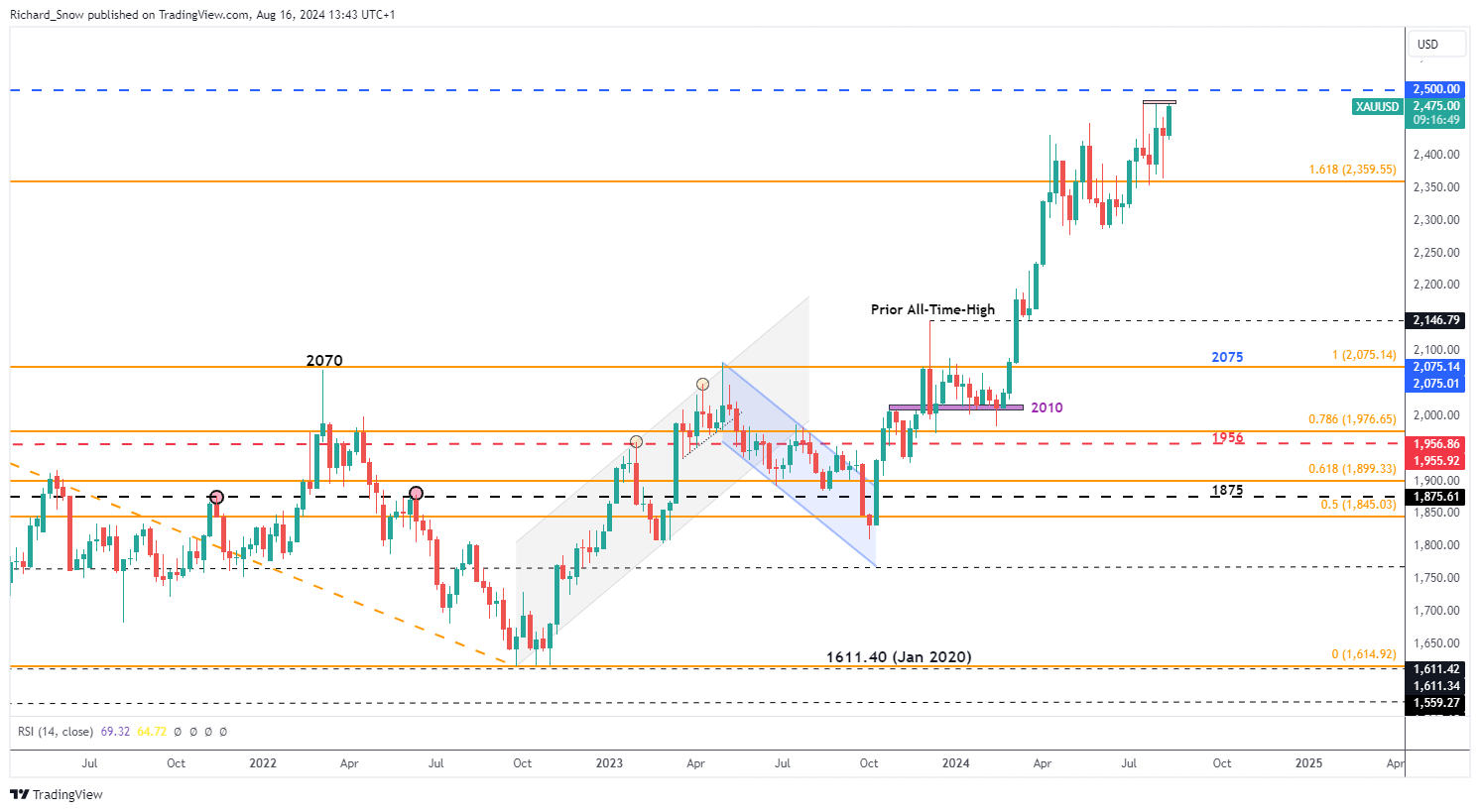

黄金试探历史新高,银价牛市再度出现

黄金试图创新高,但立即面临考验。银价在关键的斐波那契水平找到...(46 )人阅读时间:2024-08-17

金价多次尝试刷新最高纪录,美国零售销售数据带来影响

金价一直在试探并回绝了其之前的最高纪录,该纪录为每盎司2,4...(38 )人阅读时间:2024-08-16

随着中东紧张局势升级,黄金、原油价格大幅上涨

随着中东紧张局势升级,黄金因避险而上涨。原油价格因供应担忧而...(724 )人阅读时间:2024-08-02