明天的消费者价格指数数据非常重要,但只有当发布的数据为0.4时才是关键。我昨天谈到了这个问题,在纽约联邦储备银行的通货膨胀预期调查提供了另一个数据点,表明通胀率已经稳定在3%左右……如果明天的总体和核心数据都能达到0.4,我认为美联储不会降息。不幸的是,我没有理由认为我们会看到如此高的数据,而且我认为目前的Kalshi赔率(约为25%)是合理的。因此,基本情况是“如预期”且枯燥无味,但是0.4的情况将会颠覆一切。对于总体和核心环比数据,有100多个预估值,但正好没有一个预估值是0.4。虽然有很多0.2的预估值,但没有0.4的。

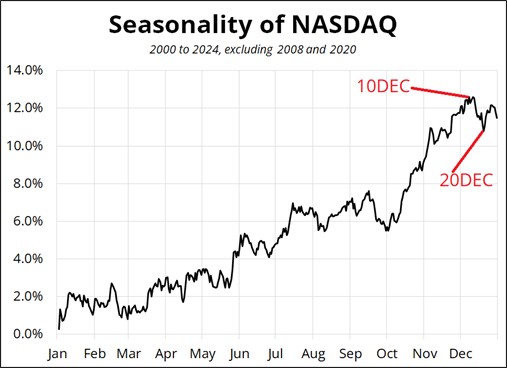

考虑到我没有在数据本身上找到任何优势,而且我认为这是非常重要的……交易就是在0.4时买入美元、卖出股票,其他情况则无所作为。我们正在进入纳斯达克股指的一个不利(短暂)季节。

现在股市被定价得异常完美,同时进入一个风险季节,加密货币处于一个新的泡沫期,固定收益波动率低迷,而美联储的利率调整被市场看涨概率高达86%,尽管他们明确表示此次调整取决于就业数据和即将发布的CPI数据。

明天可能发生一场历史性的大变动。在纳税时间到来之前,没有人愿意在1月1日之前出售股票或加密货币,但他们可能别无选择。在明天的0.4数据中买入美元,卖出股票,侧栏提供了交易理念,需要认识到执行将会是一项挑战。

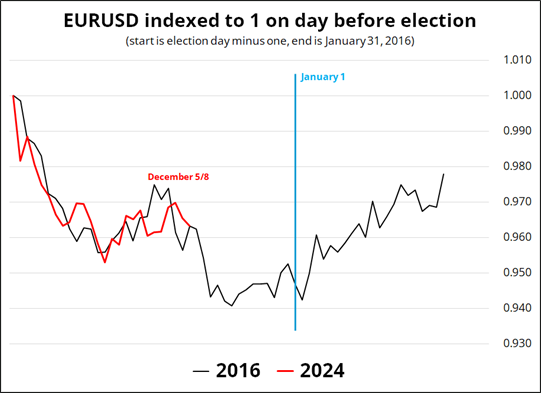

请注意,尽管欧元兑美元并未完全按照2016年的规律走势,但也没有完全背离。

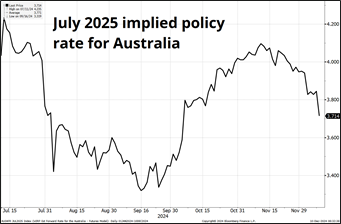

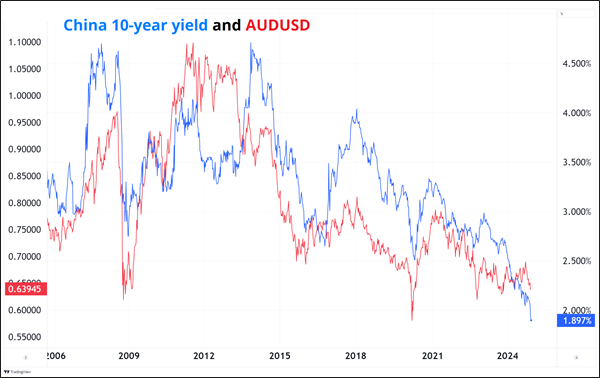

我选择澳元兑美元而不是欧元兑美元,原因很简单,我认为澳元下方的空间更大,因为一旦跌破8月的0.6350低点,将很快打开至2023年低点0.6272的空间,尤其是澳洲联邦储备银行表现出鸽派倾向,而中国的问题过于关注股市对澳元并无大影响。

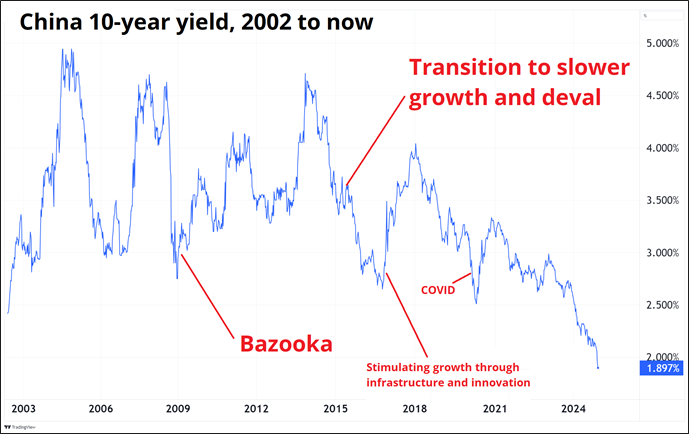

在最新的刺激措施后,中国股市正试图重新夺回9月的高点,但如果中国实际经济预计会有所改善,那就意味着中国债券收益率会上升,而不是下降。换句话说,如果中国当局正在进行真正的再通胀政策组合,而不仅仅是宽松的货币政策,市场会卖出中国债券。但目前,市场仍未出售中国债券。

我建议关注中国债券而不是股市,因为债券更能准确反映中国的再通胀。这是因为股市是央行政策的目标对象,因此戈德哈特定律适用。你可以买入股票是因为中国在关注股市,但除非中国真正开始再通胀,否则你无法真正买入澳元兑美元。尽管我不建议根据这种相关性进行交易,但值得注意的是,通常情况下,当中国债券收益率上升时,澳元会升值,反之亦然。中国通缩对澳大利亚并不利。

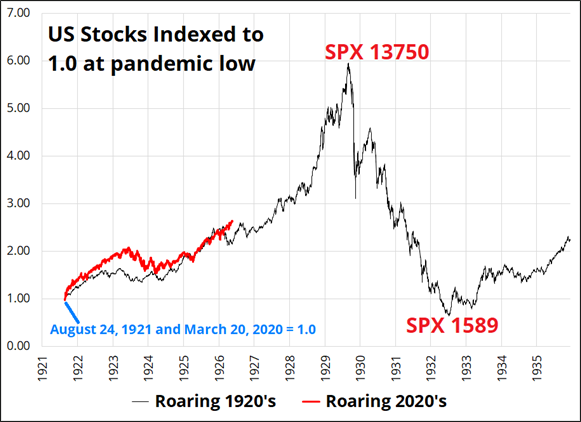

这个最后的图表非常幽默,但我忍不住要分享一下。

Ed Yardeni一直在支持20年代的繁荣论点,他的观点一直相当不错!我认为他是过去几年中最好的牛市阐释者,考虑到到处都有数百种悲观看法,我努力使我的信息摄取与一些看涨观点保持平衡。

他的观点让我想知道,如果我们将1921年的流行病低谷与2020年的流行病低谷叠加在一起,我们将会看到完全重现20年代繁荣的景象。