在2024年实施了100个基点的降息之后,美联储采取了更温和的货币宽松政策。鲍威尔和他的团队强调了需要明确的经济疲软和较低通货膨胀的证据,才会考虑进一步的降息,这可能会限制2025年进一步宽松政策的空间。

12月份的美联储Federal Open Market Committee(FOMC)会议降息了25个基点,但暗示2025年降息步伐会放缓。市场现在正在定价为全年大约50个基点的总降息。

投资者根据这一谨慎态度调整了自己的仓位。美联储对数据依赖性的承诺为各种市场创造了新机会。

金融市场对这一立场做出了回应,对于3月份降息的预期降至仅有6个基点。这代表了与之前更激进的降息预测有着显著的转变。

强劲的经济表现和持续的通货膨胀仍然是美联储关注的关键问题。最近的数据显示,劳动力市场强劲且通货膨胀水平高于目标水平,这加强了美联储暂时保持利率不变的理由。

市场波动在关键经济数据发布时增加,因为交易者根据不断变化的降息预期调整仓位。这为各种资产类别提供了机会。

不断上升的国债收益率和美元走强导致金融条件收紧,可能减少了进一步货币政策调整的迫切性。

受当前政策立场支撑,美元达到了自1985年以来调整后的高位,这对外汇交易产生了重大影响。

货币市场动态显示,美联储不太可能积极推动美元贬值。央行似乎对目前的汇率水平感到满意。

外汇交易信号表明,美元强势可能持续至2025年初。这一趋势可能影响各主要货币对的交易策略。

市场参与者应注意潜在的干预风险,尽管在当前政策框架下,这些风险似乎有限。

美联储谨慎的做法在多个资产类别中创造了各种交易机会。交易平台显示利率敏感市场的活动增加。

交易者应考虑货币政策对不同市场领域的直接和间接影响。其影响不仅限于传统的利率产品。

在这种政策不确定的环境中,风险管理变得至关重要。交易者需要保持适当的头寸规模并有效使用止损。

专业交易者正在调整他们的策略以适应潜在较慢的政策调整和增加的市场波动。

普遍看法认为,2025年下半年更可能出现降息,因为就业增长放缓且通货膨胀持续下降。

市场参与者应关注逆回购设施的使用情况和流动性条件,因为这些因素可能影响政策调整的时机。

债务上限问题仍然是影响美联储数量紧缩(QT)计划提前调整的潜在催化剂。这可能会影响市场流动性条件。

使用自动交易系统的交易者应调整他们的算法以考虑潜在的政策转变和市场反应。

黄金价格预测:XAU/USD下跌但在美国PMI数据发布前仍有

随着投资者开始逢低买入,黄金价格在周三初自多日低点反弹。美国...(0 )人阅读时间:2025-04-23

缓和的低语,秩序的暗示——美元开始回升

现在还为时已早,很难说DXY已经触底,但有迹象表明美元正在逐...(0 )人阅读时间:2025-04-23

从末日狂欢到月球飞跃:交易传言点燃风险

美国股市大幅上涨,烈火般地拯救了周一的末日狂欢,完全转变为挤...(0 )人阅读时间:2025-04-23

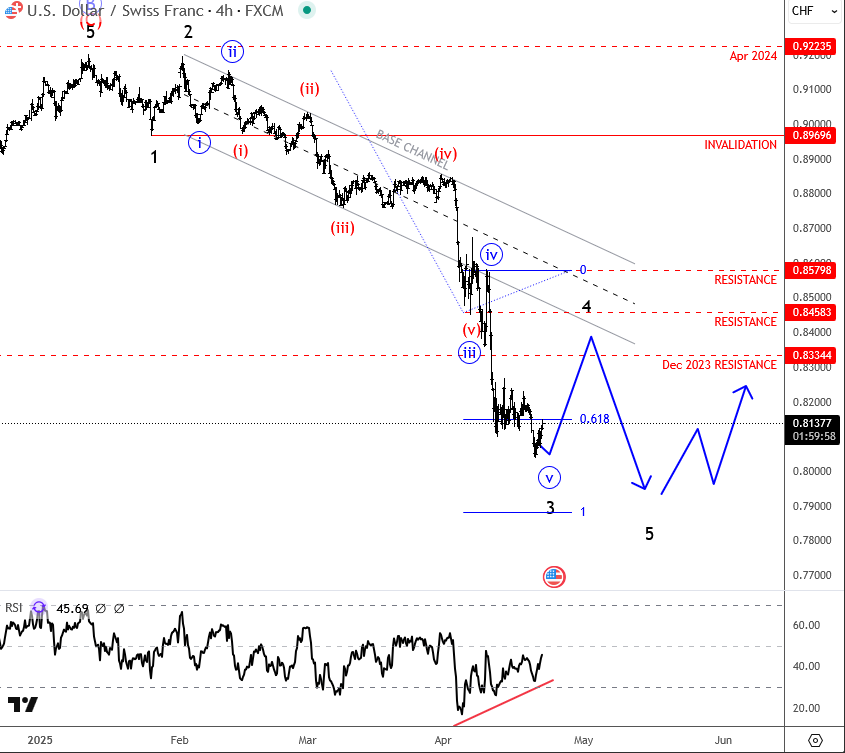

艾略特波浪模式显示瑞士法郎强势可能在2025年反转

美元对瑞士法郎(USDCHF)正在快速下跌,明显地呈现出更低...(0 )人阅读时间:2025-04-23